文章介绍了代表主动投资选择的骑乘策略,总结了在倾斜向上的常规收益率曲线环境下,骑乘策略带来的两方面额外收益。同时就我国收益率曲线始终处不停变化的现实,文章挑选了国内债市典型的牛陡、牛平、熊陡和熊平阶段进行收益回测,分析骑乘策略在不同环境下的实际历史表现发现,预期收益率较高的品种牛市环境下能取得相对理想的骑乘收益,但在熊市环境下则需要更多考虑临界收益提供的保护。

对于一笔为期1年的债券资本预算,有两种策略选择:第一,选一只剩余期限为1年的债券,买入并持有至到期,所获收益为买入时的YTM;第二,选一只剩余期限长于1年的债券,买入并在1年后卖出,获得持有期间的应计利息和资本利得。相比而言,第二种策略面对更大的选择空间,以及更多的收益可能性——只要剩余期限超过1年的存量券均可备选,而不同的个券选择,将带来不同的收益。第一种策略为代表被动投资选择的持有至到期策略,第二种策略则是代表主动投资选择的骑乘策略。

骑乘策略被视为一种“曲线形态不变”假设下的策略推演,即在买入债券到将其卖出的期间,一般假设收益率曲线形态维持不变,下文在概念介绍部分沿用该假设,并对收益率曲线发生明显的变化时的情景也作讨论。

以2022年2月末的收益率曲线年期投资情形下,持有至到期策略的个券即为剩余期限为1年的210212,彼时其YTM为2.11%,也即最后能获得的年化收益率。

而对于骑乘策略,如选择剩余期限为2年的品种,个券选择可为190203,其在买入时点YTM为2.45%,对应全价为101.82元。在曲线形态不变假设下,持有一年后卖出时,190203的YTM会向左移动到1年期所对应的2.11%,对应全价为101.32元,再加上期间收到利息3.3元,不考虑再投资情况下,卖出时获得的总价值为104.62元,对应年化收益率为2.75%。

对比可知,骑乘策略较持有至到期策略取得了明显的超额收益率,不仅超过了将1年期品种持有至到期的收益,同时还超过了直接持有2年期品种的收益。由于骑乘策略选择了在第一年结束后卖出,获取了到期收益率下降带来的额外资本利得,使得第一年中取得的收益到达了2.75%,较直接持有2年期品种年化2.45%的原有水平高出30bp。

在一个倾斜向上的收益率曲线环境下,骑乘策略的超额收益可分为两方面:一是所持品种的到期收益率会随着收益率曲线的变化左移到更低位置,带来了更高的资本利得;二是选择剩余期限较长的品种,通常会获得比持有短期品种更高的票息收益。其中,第一部分收益更能体现不同期限的主动选择策略对投资收益的影响。

选择在收益率曲线中所处位置相对陡峭、且具有一定久期长度的个券实施骑乘策略,更能充分博取期限缩短后、收益率下降带来的资本利得收益,提升骑乘策略的效果。一方面,处于陡峭位置的个券在期限维度出现同等幅度的左移后,到期收益率下行幅度更大;另一方面,久期较长的品种对利率下行更为敏感,二者结合,便能获取更高的骑乘收益。

观察今年2月末的收益率曲线左侧的曲线更大,且剩余期限较长,有望在骑乘过程中取得更高的超额收益。通过测算验证了6年期个券180205的确具有相对占优的收益,从买入到卖出期间的年化收益为3.94%,在样本个券中排名第一,较持有1年期至到期策略的超额收益达到了183bp。需说明,测算基于曲线形态,而实际中非活跃券受流动性影响,期末收益率或与曲线存在差异。

可对收益率曲线上的更多期限来测试,模拟曲线不变情况下各期限品种的骑乘收益。测试的结果进一步验证了上述结论,剩余期限处在收益率曲线年陡峭处的个券,能够博得更高的骑乘收益,同时持有期的总收益也更高。此外,如选择收益率曲线倒挂对应期限的个券开展骑乘,反而会得到负向的骑乘收益。

在实际的策略选择中,可运用该测算方法,模拟不同期限在当前收益率曲线形态下的理论骑乘收益,并在策略收益较高的剩余期限附近,结合个券流动性等因素挑选适宜的品种,实施骑乘。

部分剩余期限较短的品种同样享有骑乘带来的超额收益,虽然幅度不及理论最优品种,但因剩余期限较短,面临利率波动时具有更强的风险抵御能力。

从收益原理看,骑乘策略是一个非常理想的利率债参与思路,但其假设前提是收益率曲线形态不变。而现实情况下,收益率曲线始终在不停变化,从而对最终的策略收益带来影响。如收益率曲线向下移动,则个券在骑乘过程中就受益于到期收益率的更大幅下行带来的资本利得,反之如曲线向上移动,骑乘收益则会被侵蚀。

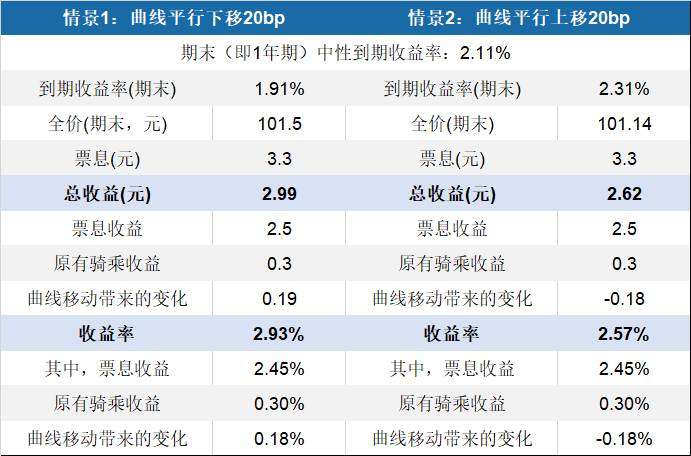

仍以2年期个券190203骑乘1年为例,如果曲线bp,当骑乘期满,个券剩余期限缩短至一年后,原本1年期对应的YTM2.11%会促进下行至1.91%,骑乘策略博得的资本利得较原始情景扩大0.18个百分点,折合骑乘期间的总收益为2.93%。反之如果曲线bp,骑乘策略的收益就将被侵蚀0.18个百分点,总收益则下降至2.57%。

从情景模拟可见,即便是收益率曲线bp,骑乘策略仍取得了高于1年和2年期个券YTM的收益率。通过测算可知,当骑乘结束时,如1年期品种对应的到期收益率由期初的2.11%上行至2.82%,则此时骑乘的收益率将与直接买入1年期品种持平,骑乘优势不复存在。也即只要骑乘结束时,债券对应的1年期利率上行幅度不超过71bp到2.82%,则参与2年期品种的骑乘仍比1年期持有至到期有更高的收益。此时,2.82%的水平便称作参与2年期债券骑乘的临界收益率。

临界收益水平代表了期末时刻能使骑乘策略较持有至到期取得超额收益的极限水平,而2.82%与曲线bp,便是可以容忍期末利率上行的缓冲幅度。幅度越大,代表着相应品种参与骑乘时对曲线上行的抵御能力越强。

进一步对更多期限的骑乘选择进行计算可得,虽然6年期品种180205可在理论情形下取得最高的收益,但并非最安全的选择。由于其久期较长,在曲线上移的过程中所受到的资本利得冲击将大于2年期的190203等更短期限品种,临界收益率与期末收益率之间的保护距离为42bp,保护力度较2年期的190203明显更弱。因此在实际的个券挑选中,需要在收益博取和风险抵御两方面做权衡。

对不同历史时段中骑乘策略的表现进行回溯,可观察理论运用到实际中的效果。依照利率变动方向和期限利差,将2010年以来的市场环境划分为牛陡、牛平、熊陡、熊平等不同收益率曲线的变化阶段,并挑选了代表性时段,进行骑乘策略的效果回测。为保证骑乘策略的过程中市场处于同样的变化环境,回测采用的骑乘持有期缩短为6个月(182天)。

(一)牛陡行情:2019-9-9至2020-3-9,陡峭虽好,长久期更强

在本段牛陡行情的回测区间初始,观察收益率曲线与前文中提到的曲线陡峭+具备足够久期原则最为契合,曲线形态不变下的预期收益也最高,是骑乘策略最为理想的选择。

从实际的区间收益看,180206在6个月的骑乘周期中取得了4.5%的实际收益,较2.08%的预期收益提升了2.42个百分点,收益效果不错。但相较之下,由于市场处于债牛阶段,虽然曲线陡峭化下短端利率下行更多,但长端利率也有不同程度的下行,这导致190210等预期收益低于180206,但剩余期限更长的品种在实际骑乘过程中取得了更高的收益。通过收益分解可见,在持续的债牛过程中,长久期品种对收益率变化的敏感性优势很有可能会超过原有的理论最优骑乘收益。

总体来看,在典型的牛陡过程中,虽然骑乘策略仍旧能获取理想的收益,但相较之下,拉长久期可能才是更具效率的策略选择。

表2 理论最优骑乘选择并未战胜长久期个券(2019-9-9至2020-3-9)

(二)牛平行情:2018-12-17至2019-6-17,优势相对明显,但仍不及长久期

从本段牛平行情期初的收益率曲线是骑乘策略的理想选择,虽然从曲线形态来看左侧的陡峭程度与5年期品种相仿,但受益于更长的久期,其静态假设下的总预期收益和骑乘收益在所有期限中最高。

而从实际的区间骑乘收益结果看,170208同样无论是在总收益,还是利率下降带来的超额资本利得,都在各期限品种中排名靠前,尤其是对于期限相近或更短的品种而言,优势较为显著。但在利率整体下行的环境下,剩余期限9-10年的品种仍然在半年的骑乘周期内取得了更高的总收益。

总结牛平和牛陡下的样本券骑乘表现可见,按照陡峭+久期原则挑选的个券,在骑乘过程中往往可获得相对优异的收益,但该策略带来的优势并不能使其超过利率预判本身的价值——毕竟在牛市环境中,更长的久期往往才是博取更高收益的关键。

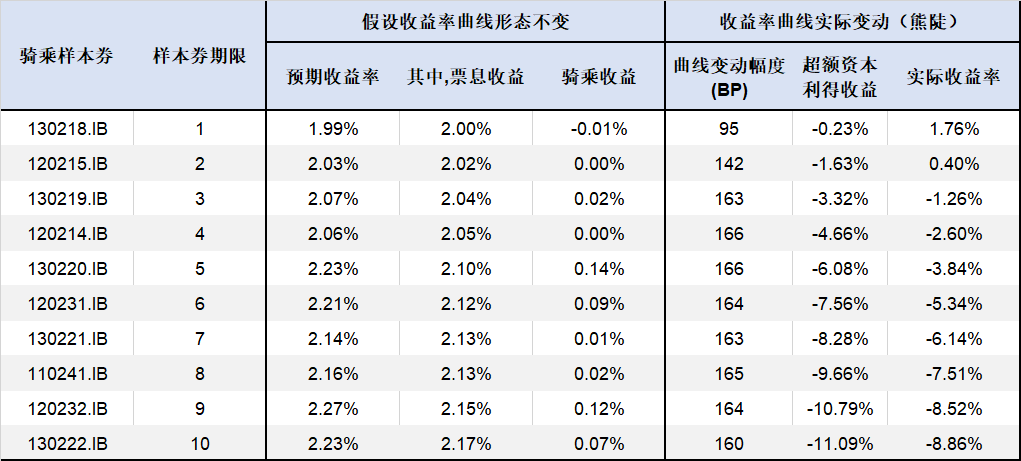

(三)熊陡行情:2013-7-16至2014-1-14,风险之下,应当灵活调整思路

近年来熊陡环境出现较少,最近的代表性样本区间需追溯到2013年7月至2014年1月。彼时从个券选择看,各期限品种在理论上收益差距并不算明显,区间初始曲线整体形态也较为平坦,陡峭度差异不大,其中9年期品种120232有着相对最高的预期收益。

但从实际的利率运作情况来看,由于理论占优品种的久期过长,在典型的熊市环境下,其高久期劣势暴露无遗,120232也在持有期间出现了8.52%的大幅度下滑,并未体现骑乘策略应有的优势。

因此,当债市行情面临下跌风险时,或应换个思路进行个券挑选。由于各期限品种在期初的预期收益差距并不大,拉长久期所带来的理论收益并不能充分匹配其背后可能的风险。考虑到9年期品种和1年期品种的理论收益之差仅不到30bp,市场不确定性加剧的环境下,更具防御性优势的短久期品种可能才是更好的选择。

表3 理论收益最高的9年期品种受到了严重的资本利得冲击(2013-7-16至2014-1-14)

(四)熊平行情:2020-4-29至2020-10-28,部分体现了防御性优势

从熊平行情初始时段的理论收益看,6年期品种160210左侧斜率明显更高,同时也体现出了更高的预期收益,0.91%的理论骑乘收益也明显高于其他期限,按照前文所述的挑选方法,应当作为骑乘策略的占优个券。

从6个月的实际骑乘表现看,160210在临近的期限品种中体现出了相对防御性优势,回撤幅度小于5年期和7年期品种,但仍然出现了3.73%的跌幅,防御属性较剩余期限1-2年的短久期品种有着明显差距。

结合骑乘策略在历史不同阶段的实践结果可见,无论是在债牛还是债熊阶段,正确的利率方向预判永远是市场最核心的内容,交易策略带来的超额收益,并不能突破市场运行方向的变化,甚至盲目的策略选择还可能会引起组合在熊市期间面临更加大的风险。

总体来看,骑乘策略陡峭+久期的挑选思路在收益率曲线不变的静态假设下有着理想的表现,但这一优势得以体现的前提是正确的市场环境预判。在此基础之上,才更能充分的发挥交易策略带来的边际优势。此外,考虑到临界收益的保护性问题,以及长期限品种在利率上行时面临的资本利得损失,当收益率曲线变动判断难度较大时,短久期的2年左右陡峭品种也不失为更好的选择。

推荐新闻

Recommendation